La demande de crédit est une étape importante pour ceux qui ont besoin d’un financement pour réaliser leurs projets. Que ce soit pour l’achat d’une maison, d’une voiture, ou pour financer des études, obtenir un prêt peut parfois être une tâche complexe. Cependant, en suivant quelques étapes simples, il est possible de faciliter le processus de demande de crédit.

Avant de faire une demande de crédit, il est essentiel d’évaluer ses besoins financiers avec précision. Il est recommandé de déterminer le montant exact dont on a besoin et la durée sur laquelle on souhaite rembourser le prêt.

Il est important de comparer les différentes offres de prêts disponibles sur le marché. En comparant les taux d’intérêt, les conditions de remboursement et les frais associés à chaque offre, il est possible d’identifier la meilleure option qui correspond à ses besoins.

Lorsqu’on fait une demande de crédit, il est généralement nécessaire de fournir certains documents tels que des justificatifs d’identité, des preuves de revenus et des relevés bancaires. Il est conseillé de préparer ces documents à l’avance pour faciliter le processus de demande.

Une fois tous les documents en main, il faut remplir soigneusement le formulaire de demande fourni par l’institution financière. Il est important d’être précis et complet dans les informations fournies afin d’éviter tout retard dans le traitement de la demande.

Après avoir soumis sa demande, il faut généralement attendre quelques jours pour obtenir une réponse. Pendant cette période, il est recommandé de rester en contact avec l’institution financière pour suivre l’avancement du dossier et fournir toute information supplémentaire si nécessaire.

En suivant ces étapes simples et en étant bien préparé, il est possible d’obtenir un prêt facilement et rapidement pour concrétiser ses projets financiers.

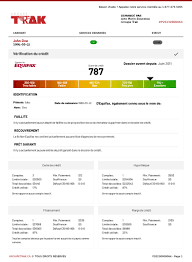

Pour obtenir un crédit, plusieurs critères doivent généralement être remplis par l’emprunteur. Les principaux critères incluent la capacité de remboursement, basée sur les revenus réguliers et stables de l’emprunteur, ainsi que son historique de crédit. Les institutions financières examinent également le taux d’endettement de l’emprunteur, c’est-à-dire la part de ses revenus consacrée au remboursement des dettes existantes. La stabilité de l’emploi et la situation financière globale de l’emprunteur sont également des éléments importants pris en compte lors de l’évaluation d’une demande de crédit. Enfin, certains prêteurs peuvent exiger des garanties ou des cautions pour sécuriser le prêt.

Lorsqu’il s’agit de demander un crédit, il est important de comprendre la différence entre un prêt personnel et un crédit renouvelable. Un prêt personnel est une somme d’argent octroyée par une institution financière pour un projet spécifique, avec des mensualités fixes à rembourser sur une période définie. En revanche, le crédit renouvelable est une réserve d’argent mise à disposition du titulaire, qui peut être utilisée partiellement ou en totalité selon ses besoins, avec des mensualités variables en fonction du montant utilisé. Il est essentiel de bien comparer ces deux options et de choisir celle qui correspond le mieux à ses besoins financiers et à sa capacité de remboursement.

Lorsqu’il s’agit de calculer le montant des mensualités à rembourser pour un prêt, plusieurs éléments entrent en jeu. En général, le montant des mensualités dépend du montant emprunté, du taux d’intérêt appliqué et de la durée du prêt. Pour estimer le montant des mensualités, on peut utiliser une formule de calcul qui prend en compte ces trois facteurs. Il est également possible d’utiliser des simulateurs en ligne proposés par les institutions financières pour obtenir une estimation précise du montant à rembourser chaque mois. En comprenant comment ces éléments influent sur le calcul des mensualités, il devient plus facile de planifier ses finances et de choisir un prêt adapté à ses besoins.

Il est généralement difficile d’obtenir un crédit sans justificatif de revenu, car les institutions financières ont besoin de garanties pour s’assurer que l’emprunteur est en mesure de rembourser le prêt. Les justificatifs de revenu, tels que les fiches de paie, les avis d’imposition ou les relevés bancaires, sont essentiels pour évaluer la solvabilité de l’emprunteur. Cependant, certaines alternatives peuvent être envisagées, comme le recours à un co-emprunteur ou la présentation d’autres garanties financières pour appuyer la demande de crédit. Il est recommandé de se renseigner auprès des institutions financières sur les options disponibles dans le cas où il n’est pas possible de fournir des justificatifs de revenu.

Il est courant de se demander combien de temps il faut attendre pour obtenir une réponse à sa demande de crédit. En général, les institutions financières prennent quelques jours pour traiter une demande de crédit. Cependant, ce délai peut varier en fonction de divers facteurs tels que la complexité de la demande, le volume de demandes en cours et les politiques internes de l’institution. Il est recommandé de rester en contact avec l’institution financière pour suivre l’avancement du dossier et fournir toute information supplémentaire si nécessaire afin d’obtenir une réponse dans les meilleurs délais.

Le non-remboursement d’un prêt peut avoir des conséquences graves sur la situation financière de l’emprunteur. En cas de défaut de paiement, l’institution prêteuse peut prendre des mesures telles que l’inscription du dossier auprès des organismes de crédit, ce qui peut affecter négativement la cote de crédit de l’emprunteur et rendre difficile l’accès à d’autres formes de financement à l’avenir. De plus, des pénalités financières et des intérêts de retard peuvent être appliqués, augmentant ainsi le montant total à rembourser. Dans les cas les plus graves, le non-remboursement d’un prêt peut conduire à des poursuites judiciaires et à la saisie des biens de l’emprunteur pour récupérer la somme due. Il est donc essentiel d’être vigilant et de respecter ses engagements financiers pour éviter ces conséquences néfastes.

Il est tout à fait possible de faire une demande de regroupement de crédits afin de simplifier ses remboursements. Cette solution permet de rassembler tous ses crédits en cours en un seul prêt, avec une mensualité unique et souvent un taux d’intérêt plus avantageux. Le regroupement de crédits peut aider à mieux gérer ses finances en réduisant le montant des remboursements mensuels et en prolongeant la durée de remboursement, offrant ainsi une meilleure visibilité sur ses engagements financiers.

Avant de faire une demande de crédit, il est essentiel d’améliorer sa situation financière pour augmenter ses chances d’obtenir un prêt avantageux. Pour cela, il est recommandé de commencer par évaluer sa situation actuelle en examinant ses revenus, ses dépenses et ses dettes. Ensuite, il est important de mettre en place un budget réaliste et de chercher des moyens pour épargner et réduire ses dettes existantes. Il est également conseillé de vérifier son historique de crédit et de s’assurer qu’il est à jour et sans erreurs. En prenant des mesures pour améliorer sa santé financière, on augmente ses chances d’obtenir un crédit avec des conditions avantageuses.

Il existe en effet des aides et des dispositifs spécifiques qui peuvent faciliter l’obtention d’un crédit pour les personnes ayant des difficultés financières. Parmi ces solutions, on peut citer le microcrédit personnel, qui est destiné aux personnes en situation de précarité financière et qui permet d’emprunter de petites sommes d’argent à des taux d’intérêt avantageux. Il existe également des dispositifs d’accompagnement financier proposés par certaines associations ou organismes spécialisés pour aider les personnes en difficulté à gérer leur budget et à améliorer leur situation financière afin de faciliter l’accès au crédit.